月度报告

发布时间:2024-05-09 作者:中阳期货 点击数:

来源:中国国际期货

内容摘要:

进入4月份后,钢材供需出现一定程度的边际改善。一方面,前期原料价格的大幅下行,使得钢厂即时利润改善,钢厂复产预期回升,带动整个产业链价格走好,另一方面,随着钢价的持续反弹,下游拿货积极性有所提升,市场成交逐渐转好,市场逐渐从负反馈转向正反馈。不过值得注意的是,钢厂复产提速再度推升炉料价格,钢厂利润短期内仍未有效改观,其复产持续性仍有待观察,而供应回升,下游需求若不及预期,钢价或仍将仍有一定的上行压力。

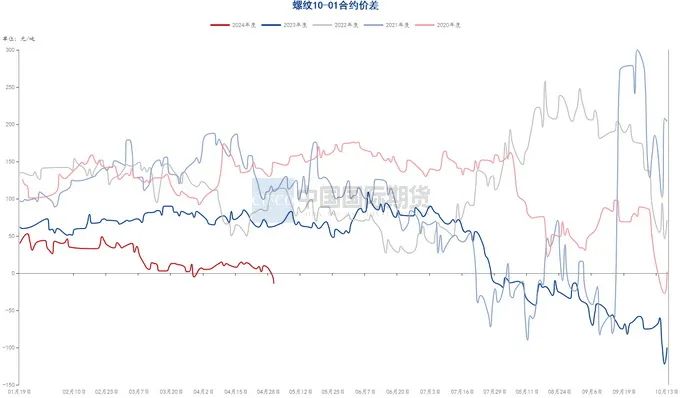

具体操作上,当前期货合约升水局面为基差交易提供了一定的安全边际,仍可继续关注基差交易的相关机会。此外,结构性交易方面,也可适当关注螺纹10-01合约的反套头寸。另外随着铁水产量的回升,钢厂利润恐将再度承压,仍可继续关注逢高做空钢厂利润的相关机会。

正文:

一、四月钢材市场回顾

四月份钢材价格呈现小幅上涨的走势。现货方面,至四月最后一个交易日,上海地区螺纹从月初价格3410元/吨上涨至3650元/吨,上涨240元/吨,涨幅7.04%。北京地区螺纹从月初价格3470元/吨上涨至3770元/吨,上涨300元/吨,涨幅8.65%。热卷方面,上海地区4.75mm普卷从月初价格3730元/吨上涨至3840元/吨,上涨110元/吨,涨幅2.95%。天津地区热卷月从月初价格3660元/吨上涨至3760元/吨,上涨100元/吨。涨幅2.73%。

期货方面,至四月最后一个交易日,RB2405合约从月初的3456点上涨至3493点,上涨37点,涨幅1.07%,HC2405合约从月初的3708点上涨至3760点,上涨52点,涨幅1.4%。整体看,钢材期现价格均有小幅上涨,其中螺纹钢涨幅更为明显。

图1-1:上海地区螺纹现货价格 (元/吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图1-2:上海地区热卷现货价格 (元/吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

二、钢材市场情况分析

2.1 钢材供给情况

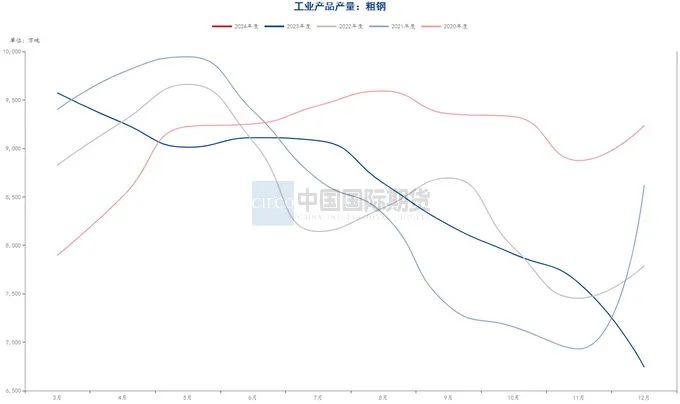

国家统计局最新数据显示,3月份粗钢产量8827万吨,同比下降7.8%,生铁产量7266万吨,同比下降6.9%,钢材产量12337万吨,同比增长0.1%。1-3月份粗钢产量25655万吨,同比下降1.9%,生铁产量21339万吨,同比下降2.9%,钢材产量33603万吨,同比增长4.4%。此外钢联的高频数据显示,最新一期的247家钢厂日均铁水产量228.72万吨,环比月初增加5.14万吨,比去年同期下降14.82万吨,降幅6.09%,同比降幅有所收窄。近期钢厂利润小幅抬升,部分高炉复产,铁水产量再度小幅回升,随着利润的好转预计五月份铁水产量仍将呈现小幅回升的态势。

图2-1:统计局粗钢产量(万吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-2:247家钢铁企业日均铁水产量(万吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

2.2 钢材需求情况

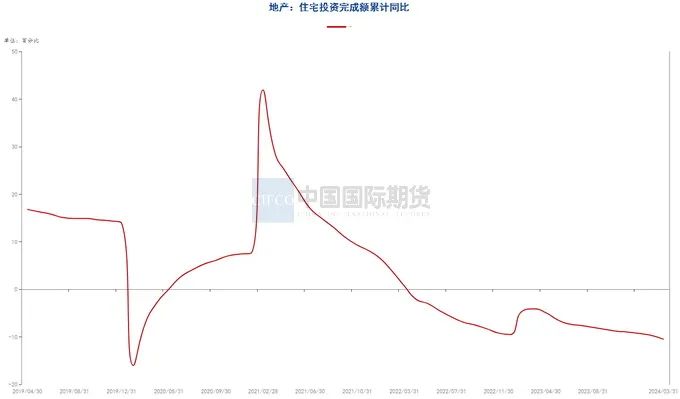

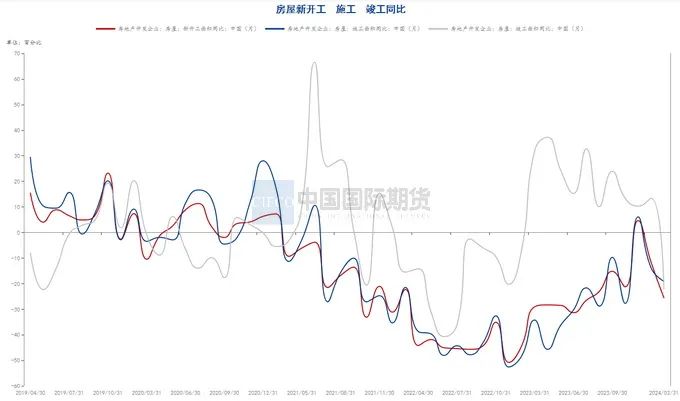

地产方面,国家统计局最新一期数据显示,1—3月份全国房地产开发投资22082亿元,同比下降9.5%,其中住宅投资16585亿元,下降10.5%。房地产开发企业房屋施工面积678501万平方米,同比下降11.1%。其中住宅施工面积474580万平方米,下降11.7%。房屋新开工面积17283万平方米,下降27.8%。其中住宅新开工面积12534万平方米,下降28.7%。房屋竣工面积15259万平方米,下降20.7%。其中住宅竣工面积11148万平方米,下降21.9%。

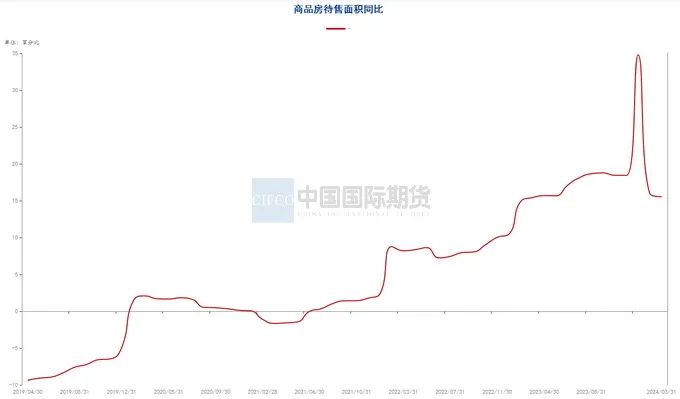

1—3月份,新建商品房销售面积22668万平方米,同比下降19.4%,其中住宅销售面积下降23.4%。新建商品房销售额21355亿元,下降27.6%,其中住宅销售额下降30.7%。3月末商品房待售面积74833万平方米,同比增长15.6%。其中住宅待售面积增长23.9%。1—3月份房地产开发企业到位资金25689亿元,同比下降26.0%。其中,国内贷款4554亿元,下降9.1%,个人按揭贷款3643亿元,下降41.0%。综合看,虽然3月份新开工面积的当月跌幅小幅收窄,但施工、竣工面积跌幅还在进一步扩大,当前地产市场仍未出现较为明显的改善,对钢材需求的拖累或还将持续一段时间。

图2-3:住宅投资完成额累计同比(%)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-4:地产投资完成额同比(%)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-5:地产新开工 施工 竣工同比(%)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-6:商品房:待售面积同比(%)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

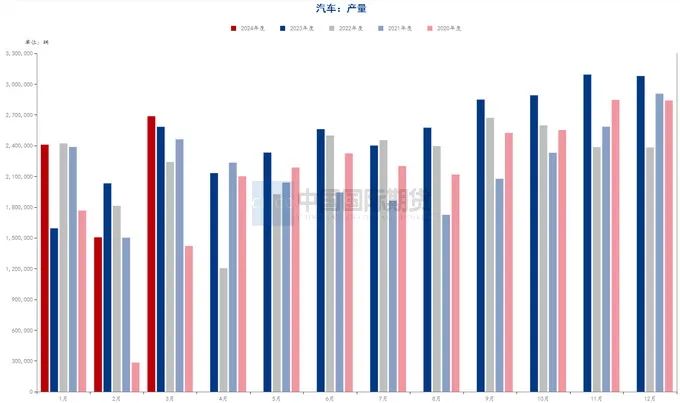

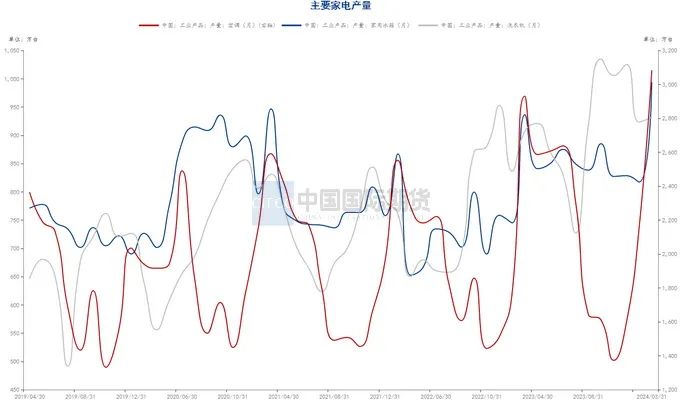

汽车和家电方面,中汽协公布的最新数据显示,1-3月份我国汽车产销分别完成660.6万辆和672万辆,同比分别增长6.4%和10.6%,产销量为2019年以来一季度最高值,出口共132.4万辆,同比增长33.2%。新能源汽车方面,1-3月产销分别完成211.5万辆和209万辆,同比分别增长28.2%和31.8%。汽车产销量依旧保持较快的增长态势。另外,统计局最新的数据显示,3月中国空调产量2930.7万台,同比增长13.2%;1-3月累计产量6260.1万台,同比增长12.6%。3月全国冰箱产量936.3万台,同比增长9%;1-3月累计产量2226.6万台,同比增长8.4%。3月全国洗衣机产量907万台,同比增长18.8%;1-3月累计产量2295.3万台,同比增长6.9%。整体看,今年一季度汽车和家电业开局良好,产销量均有不同程度的增长,对于钢材需求的拉动效应越发明显。

图2-7:当月汽车产量 (辆)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-8:当月主要家电产量 (万台)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

2.3 钢材库存情况

最新一期钢联库存数据显示,四月最后一周五大品种库存总量为1940.14万吨,周环比降93.9万吨,降幅4.6%。其中建材库存周环比降82.94万吨,降幅6.9%;板材库存周环比降10.96万吨,降幅1.3%。上期库存总量为2034.04万吨,周环比降4.6%。五大品种库存均有不同程度的降库,尤其是建材库存延续持续去库态势,整体库存趋向于良好。

从最新数据来看,螺纹方面,华中地区库存降幅明显收窄,华北厂库转增,华南、西南去库速度虽然略有加快,但规模有限。热卷方面,厂库主要降幅在中南地区,钢厂加速对外发货节奏,其余地区厂库变化不大,基本以正常出货为主。

图2-9:螺纹主要钢厂厂内库存(万吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-10:螺纹主要城市社会库存 (万吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-11:热卷主要钢厂厂内库存(万吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-12:热卷主要城市社会库存 (万吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

2.4 钢厂利润情况

进入四月份以后,钢材价格小幅上涨,不过炉料价格也反弹较多,钢厂高炉利润仍未有明显变化。从钢联调研的数据来看,螺纹钢高炉生产利润至四月底为-181.72元/吨,与月初相比变化不大,整体看钢厂依旧处于亏损的局面。不过随着下游需求的不断提升,钢厂复产意愿也在逐渐增加,最新一期钢联数据显示,247家钢铁企业高炉产能利用率在85.53%,环比回升2.77%%,钢厂复产进程虽有放缓但仍在回升。从当前市场看,随着钢厂复产的提速,炉料端价格开始连续上涨,钢厂利润恐将再度受到挤压。

图2-13:螺纹钢高炉利润 (元/吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-14:247家钢铁企业高炉产能利用率(%)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

2.5 钢材进出口情况

海关总署最新一期数据显示,3月份中国出口钢材988.8万吨,较上月增加271.8万吨,环比增长37.9%,1-3月份累计出口钢材2580.0万吨,同比增长30.7%。今年一季度,钢材出口仍保持大幅增长态势。

3月份中国进口钢材61.7万吨,较上月增加8.7万吨,环比增长16.4%。1-3份月累计进口钢材174.8万吨,同比下降8.6%。随着国内钢材品质的不断提升,后期我国钢材进口量预计仍将保持低位水平。

图2-15:中国钢材进口量合计 (吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图2-16:中国钢材出口量合计 (吨)

数据来源:钢联数据端,wind资讯,中期研究院

数据来源:钢联数据端,wind资讯,中期研究院

三、主要价差跟踪

3.1 期现价差跟踪

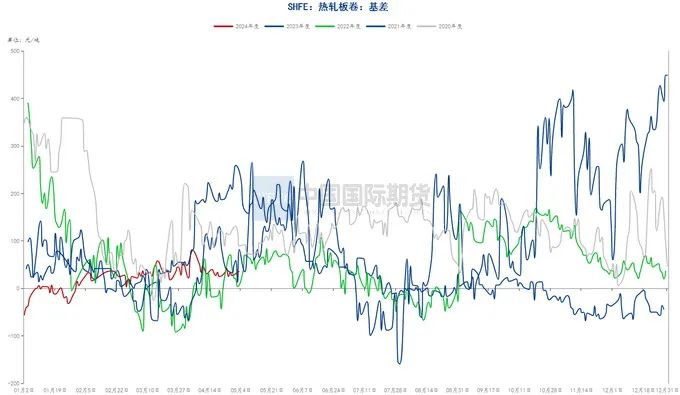

期现方面,至四月最后一个交易日,螺纹主力合约基差为-6元/吨,热卷主力合约基差为36元/吨,卷螺基差均有小幅走强,其中螺纹走强的态势更为明显。主要是近期下游拿货积极性有所提升,螺纹钢库存去库斜率较好所致,而热卷方面钢厂近期产量不减,而库存去化相对较慢所致。

图3-1:螺纹主力合约基差(元/吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图3-2:热卷主力合约基差(元/吨)

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

3.2 合约价差跟踪

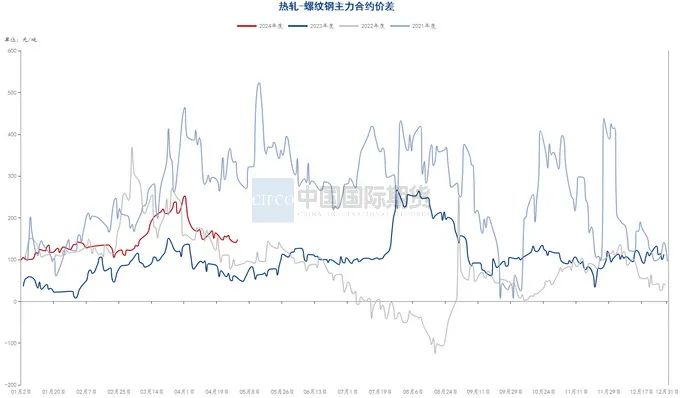

跨期价差方面,螺纹10-01合约价差四月最后一个交易日为18点,热卷10-01合约价差四月最后一个交易日为29点,跨期价差方面卷螺合约价差均有小幅回落,主要是交割月来临,主力合约移仓换月所致。跨品种价差方面,10月合约四月最后一个交易日热轧和螺纹的价差为148点,价差与月初比小幅下降,主要是近期螺纹去库良好,下游拿货有所增加,螺纹价格相对坚挺所致。此外主力合约四月最后一个交易日热轧与铁矿石主力合约的比值为4.35,比值与月初相比略有下降,主要是近期钢厂复产加快,炉料价格连续上涨所致。

图3-3:螺纹钢10-01合约价差

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图3-4:热卷10-01合约价差

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图3-5:热卷-螺纹主力合约价差

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

图3-6:热卷与铁矿石主力合约比值

资料来源:钢联数据端,wind资讯,中期研究院

资料来源:钢联数据端,wind资讯,中期研究院

四、观点总结及操作建议

综合来看,如我们前述所提,进入4月份后,钢材供需出现一定程度的边际改善。一方面,前期原料价格的大幅下行,使得钢厂即时利润改善,钢厂复产预期回升,带动整个产业链价格走好,另一方面,随着钢价的持续反弹,下游拿货积极性有所提升,市场成交逐渐转好,市场逐渐从负反馈转向正反馈。不过值得注意的是,钢厂复产提速再度推升炉料价格,钢厂利润短期内仍未有效改观,其复产持续性仍有待观察,而供应回升,下游需求若不及预期,钢价或仍将仍有一定的上行压力。具体操作上,当前期货合约升水局面为基差交易提供了一定的安全边际,仍可继续关注基差交易的相关机会。此外,结构性交易方面,也可适当关注螺纹10-01合约的反套头寸。另外随着铁水产量的回升,钢厂利润恐将再度承压,仍可继续关注逢高做空钢厂利润的相关机会。

中期研究院 郭佳 投资咨询号 Z0019991

2024年5月7日

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。